اختیار فروش یا Put Option چیست؟

اختیار معامله فروش چیست؟

اختیار فروش چیست؟

چیست؟ چگونگی کار میکند؟ و چگونه معامله میشود؟

7 سپتامبر 2023

نویسنده: جیمز چن

مترجم: تینا رضائیان

اختیار معامله فروش چیست؟

اختیار فروش (یا «قرارداد اختیار فروش») قراردادی است که به خریدار اختیار این حق اما نه تعهد را میدهد که مقادیر مشخصی از یک اوراق بهادار پایه [1] را با قیمتی از پیش تعیینشده در یک بازه زمانی مشخص بفروشد یا به فروش استقراضی برساند. این قیمت از پیش تعیینشده که در آن خریدار اختیار فروش میتواند اوراق بهادار پایه را بفروشد، قیمت اعمال نامیده میشود.

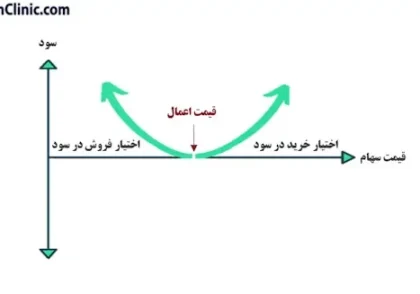

قراردادهای اختیار فروش بر روی داراییهای پایه مختلفی شامل سهام، ارزها، اوراق قرضه، کالاها، آتیها و شاخصها معامله میشوند. اختیار معامله فروش میتواند در مقابل اختیار خرید [2] قرار بگیرد که به دارنده حق خرید اوراق بهادار پایه با قیمتی مشخص، در تاریخ انقضای قرارداد اختیار خرید یا قبل از آن را میدهد.

بیشتر بخوانید: مشتقات مالی چیست؟

نکات کلیدی

1- اختیار فروش به دارندگان آن این حق اما نه تعهد را میدهد که مقدار مشخصی از اوراق بهادار پایه را با قیمتی مشخص در یک بازه زمانی مشخص، بفروشد.

2- قراردادهای اختیار معامله فروش در طیف گستردهای از داراییها شامل سهام، شاخصها، کالاها، و ارزها در دسترس هستند.

3- قیمت قراردادهای اختیار معامله تحت تأثیر تغییرات قیمت دارایی پایه، قیمت اعمال، تاریخ انقضا، نرخهای بهره و نوسانات قرار دارد.

4- ارزش اختیارهای فروش با کاهش قیمت دارایی پایه یا افزایش نوسانات قیمت دارایی پایه و همچنین با کاهش نرخ بهره افزایش مییابد.

5- با افزایش قیمت دارایی پایه، با کاهش نوسانات قیمت دارایی پایه، با افزایش نرخهای بهره و با نزدیک شدن به زمان انقضا، قراردادهای اختیار فروش ارزش خود را از دست میدهند.

بیشتر بخوانید: آموزش تحلیل تکنیکال

دوره مدیت ریسک مالی، مشتقات: آتیها و سلفها

برای آشنایی با ابزارهای مشتقه، بازار مشتقات مالی، انواع ریسکهای مالی و راههای کنترل آنها دوره آموزشی مدیریت ریسک مالی مشتقات: آتیها و سلفها را همین الان ثبت نام کنید.

نحوه کارکرد اختیار فروش

با کاهش قیمت سهام یا اوراق بهادار پایه اختیار فروش ارزشمندتر میشود. برعکس، با افزایش قیمت سهام پایه، اختیار فروش ارزش خود را از دست میدهد. در نتیجه، این قراردادها معمولاً برای پوشش ریسک یا سفتهبازی در حرکت نزولی قیمت استفاده میشوند.

سرمایهگذاران اغلب از این قراردادها به عنوان یک استراتژی مدیریت ریسک استفاده میکنند که با نام اختیار فروش محاظفتشده [3] شناخته میشود. استراتژی اختیار فروش محافظتشده نوعی بیمه سرمایهگذاری یا پوشش ریسک برای اطمینان از این است که ضرر در دارایی پایه از مقدار معینی تجاوز نمیکند.

در این استراتژی، سرمایهگذار برای پوشش ریسک کاهش قیمت سهامی که در پرتفوی خود دارد، اختیار فروش میخرد. اگر و در زمانی این اختیار اعمال شود، سرمایهگذار سهام را به قیمت اعمال اختیار معامله فروش میفروشد. اگر سرمایهگذار سهام پایه را نگه ندارد و اختیار معامله فروش را اعمال کند، این امر باعث ایجاد یک موقعیت فروش استقراضی [4] در سهام میشود.

بیشتر بخوانید: آموزش کدال

عوامل تعیینکننده قیمت Put

به طور کلی، ارزش یک اختیار فروش با نزدیک شدن به زمان انقضای آن به دلیل تأثیر عامل زوال زمان کاهش مییابد. زمانی که به تاریخ انقضای یک اختیار معامله نزدیکتر میشویم، این عامل شتاب میگیرد زیرا زمان کمتری برای شناسایی سود از معامله وجود دارد.

هنگامی که یک اختیار معامله ارزش زمانی [5] خود را از دست میدهد، ارزش ذاتی [6] آن باقی میماند. ارزش ذاتی یک اختیار معامله برابر با تفاوت بین قیمت اعمال و قیمت سهام پایه است. اگر یک اختیار معامله ارزش ذاتی داشته باشد، به آن اختیار در سود (ITM) [7] میگویند.

نکته مهم

ارزش ذاتی اختیار = تفاوت بین قیمت بازار اوراق بهادار پایه و قیمت اعمال اختیار (برای اختیار فروش، ارزش ذاتی= قیمت اعمال منهای قیمت بازار اوراق بهادار پایه؛ برای اختیار خرید، ارزش ذاتی= قیمت بازار اوراق بهادار پایه منهای قیمت اعمال)

اختیار فروش در زیان (OTM) [8] و سر به سر یا خنثی (ATM) [9] ارزش ذاتی ندارد زیرا هیچ سودی در اعمال آن اختیار وجود ندارد. سرمایهگذاران این گزینه را دارند که به جای اعمال اختیار فروش OTM با قیمت اعمال نامطلوب، سهام را در قیمت فعلی بازار بالاتر به صورت استقراضی بفروشند. با این حال، بجز در بازار نزولی، فروش استقراضی معمولاً ریسک بیشتری نسبت به خرید اختیار فروش دارد.

ارزش زمانی یا ارزش خارجی در پریمیوم [10] یا قیمت خرید اختیار معامله منعکس میشود. اگر قیمت اعمال یک اختیار معامله فروش 20 دلار باشد و سهام پایه در حال حاضر با قیمت 19 دلار معامله شود، ارزش ذاتی اختیار 1 دلار است. اما این اختیار ممکن است با 1.35 دلار معامله شود. 0.35 دلار اضافی ارزش زمانی است، زیرا قیمت سهام ممکن است قبل از انقضای اختیار تغییر کند. ممکن است اختیارهای فروش مختلف در یک دارایی پایه با هم ترکیب شوند تا استراتژیهای اسپرد اختیار فروش [11] را تشکیل دهند.

هنگام فروش اختیار معامله فروش باید چندین عامل را در نظر داشته باشید. باید از ارزش و سودآوری قرارداد اختیار معامله هنگام انجام معامله درک درستی داشته باشید، در غیر اینصورت ریسک سقوط سهام از نقطه سودآوری وجود دارد.

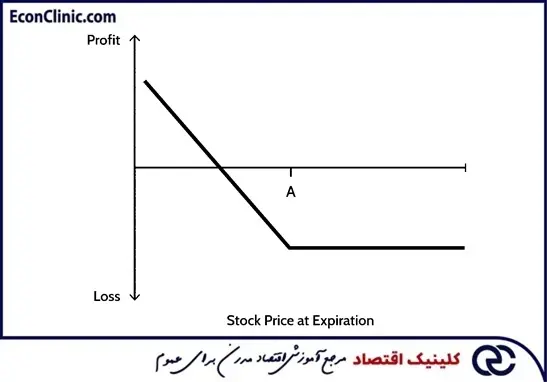

سود یک قرارداد اختیار فروش در زمان انقضا در تصویر زیر نشان داده شده است:

بیشتر بخوانید: جریان نقد آزاد چیست؟

دوره آموزش تحلیل شاخصهای اقتصادی

چگونگی تاثیر شاخصهای اقتصادی – Economic Indicators بر اقتصاد جهانی و داراییهای شما و واکنش بازارها به روندهای صعودی و نزولی را در دورهی تحلیل شاخصهای اقتصادی بیاموزید.

قراردادهای اختیار کجا معامله میشوند؟

معاملات اختیار فروش و همچنین بسیاری از انواع دیگر اختیار معاملهها از طریق کارگزاریها انجام میشود. برخی از کارگزاران دارای امکانات و مزایای تخصصی برای معاملهگران قراردادهای اختیار هستند. برای کسانی که به معاملات قراردادهای اختیار معامله علاقه دارند، کارگزاران زیادی وجود دارند که در این امر تخصص دارند. باید دقت کنید که که کارگزاری را شناسایی کنید که متناسب با نیازهای سرمایهگذاری شما باشد.

جایگزینهای اعمال اختیار فروش

خریدار این قراردادها مجبور نیست که اختیار را تا زمان انقضا نگه دارد. با تغییر قیمت سهام پایه، قیمت اختیار برای نمایش دادن تغییر قیمت دارایی پایه تغییر میکند. خریدار اختیار معامله میتواند اختیار فروش خود را بسته به اینکه قیمت آن از زمانیکه آن را خریده چه تغییری داشته بفروشد که یا ضرر را به حداقل رسانده یا سود شناسایی کند.

به طور مشابه، فروشنده اختیار هم میتواند همین کار را انجام دهد. اگر قیمت دارایی پایه بالاتر از قیمت اعمال باشد، ممکن است کاری انجام ندهد. زیرا این اختیار ممکن است بدون هیچ ارزشی منقضی شود، و این به وی اجازه میدهد که کل پریمیوم یا مبلغ دریافتی را حفظ کنند. اما اگر قیمت دارایی پایه در حال نزدیک شدن به قیمت اعمال یا کمتر شدن از آن باشد، برای جلوگیری از ضرر عظیم، فروشنده اختیار ممکن است به سادگی اختیار را بازخرید کند (که وی را از این موقعیت معاملاتی خارج میکند). سود یا زیان با تفاوت بین قیمت فروش اختیار فروش بدست آمده و قیمت خرید پرداخت شده برای خارج شدن از موقعیت معاملاتی برابر است.

بیشتر بخوانید: آموزش مدیریت ریسک مالی

برای آشنایی با سرفصلهای چگونگی کارکرد بازار، بازارها و رفاه اقتصادی، اقتصاد بخش عمومی، اقتصاد بازار کار و رفتار بنگاه و سازماندهی صنعتی – Industrial Organization با کلیک روی دکمه زیر از ۱۰% تخفیف بیشتر برای ثبتنام استفاده کنید.

مثال اختیار معامله فروش

فرض کنید یک سرمایهگذار یک اختیار فروش روی SPDR S&P 500 ETF (SPY) که در ژانویه 2022 با قیمت 445 دلار معامله میشد، با قیمت اعمال 425 دلار و تاریخ انقضای یک ماه بعد از آن را میخرد. خریدار برای این اختیار، پریمیوم 2.80 دلار یا 280 دلار (2.80 دلار × 100 سهم) پرداخته است.

اگر واحدهای SPY قبل از انقضا به 415 دلار کاهش یابد، قرارداد اختیار 425 دلار در سود خواهد بود و با حداقل 10 دلار معامله میشود که ارزش ذاتی اختیار فروش است (یعنی اختلاف بین 425 تا 415 دلار). قیمت دقیق اختیار به تعدادی از عوامل بستگی دارد، که مهمترین آنها زمان باقیمانده تا انقضا است. فرض کنید که این اختیار 425 دلاری با قیمت 10.50 دلار معامله میشود.

از آنجایی که اختیار فروش در حال حاضر در سود است، سرمایهگذار باید تصمیم بگیرد که آیا (الف) اختیار را اعمال کند که به معنای اعطای حق فروش 100 سهم SPY به قیمت 425 دلار است، یا (ب) اختیار فروش را بفروشد و سود را به شناسایی کند. ما دو مورد را در نظر می گیریم: (1) سرمایهگذار در حال حاضر 100 واحد SPY دارد. و (ii) سرمایهگذار هیچ واحدی از SPY ندارد. (هزینههای کمیسیون برای سادگی محاسبات نادیده گرفته شدهاند).

فرض کنید سرمایهگذار قرارداد خود را اعمال کند. اگر سرمایهگذار قبلاً 100 واحد SPY (فرض کنید آنها با قیمت 400 دلار خریداری شدهاند) در پرتفوی خود داشته باشد و اختیار فروش برای پوشش ریسک کاهش قیمت خریداری شده باشد (به عنوان مثال، یک قرارداد اختیار فروش محافظتی)، در نتیجه کارگزار سرمایهگذار 100 سهم SPY را در قیمت اعمال 425 دلار خواهد فروخت.

سود خالص روی این معامله اینطور محاسبه میشود:

[(قیمت فروش SPY – قیمت خرید SPY) – (قیمت خرید اختیار فروش)] * تعداد سهام واحدها

سود = [ 2.8 – (400 – 425)] * 100 = $ 2,220

اگر سرمایهگذار مالک واحدهای SPY نبود و اختیار فروش صرفاً به عنوان یک معاملهی سفتهبازانه خریداری شده باشد، چه اتفاقی میافتد؟ در این مورد، اعمال اختیار فروش منجر به فروش استقراضی 100 واحد SPY با قیمت اعمال 425 دلاری خواهد شد. سپس سرمایهگذار میتواند 100 واحد SPY را با قیمت فعلی بازار 415 دلار بازخرید کند تا موقعیت فروش را ببندد.

سود خالص این معامله را میتوان به صورت زیر محاسبه کرد:

اعمال اختیار، فروش (استقراضی) سهام و سپس بازخرید آن مانند یک تلاش نسبتاً پیچیده به نظر میرسد، در حالتی که هزینههای اضافی در قالب کمیسیون (از آنجایی که تراکنشهای متعددی وجود دارد) و حاشیه سود (برای فروش استقراضی) را در نظر نگیریم. اما سرمایهگذار در واقع یک گزینه آسانتر دارد: به سادگی اختیار فروش را به قیمت فعلیاش بفروشد و سود خوبی کسب کند. محاسبه سود در این مورد به صورت زیر است:

[قیمت فروش اختیار فروش – قیمت خرید اختیار فروش] * تعداد سهام واحدها = [2.8 – 10.5] * 100 = $ 770

در اینجا باید به یک نکته کلیدی توجه کرد. فروش اختیار، نسبت به طی کردن فرآیند نسبتاً پیچیده اعمال اختیار، در واقع منجر به سود 770 دلاری میشود که 50 دلار بیشتر از 720 دلاری است که با اعمال اختیار به دست میآید. علت این تفاوت چیست؟ به این دلیل است که فروش این اختیار باعث میشود ارزش زمانی 0.50 دلار به ازای هر سهم (0.50 دلار × 100 سهم = 50 دلار) نیز بدست آید. بنابراین، بیشتر اختیارهای خریداری شده که قبل از انقضا ارزش دارند، به جای اعمال، فروخته میشوند.

برای خریدار اختیار فروش، حداکثر ضرر روی موقعیت اختیار معامله به پریمیوم یا قیمت پرداخت شده برای اختیار محدود میشود. اگر قیمت سهام پایه به صفر برسد، حداکثر سود از موقعیت معاملاتی اختیار فروش اتفاق میافتد.

بیشتر بخوانید: آموزش مدیریت ریسک

مقایسه فروش و اعمال اختیار معامله فروش

اکثر موقعیتهای خرید اختیار معامله که قبل از انقضا ارزش دارند، به جای اعمال با فروختهشدن بسته میشوند. زیرا اعمال یک اختیار معامله منجر به از دست دادن ارزش زمانی، هزینههای تراکنش بالاتر و الزامات وجه تضمین اضافی میشود.

بیشتر بخوانید: ریسک اعتباری چیست؟

برای آشنایی با قراردادهای اختیار معامله – Options چگونگی کارکرد آنها، ویژگیهای اختیار خرید – Call Option و اختیار فروش – Put Option و مقدمات استفاده از آنها همین الان در دوره فشرده رایگان اختیار معامله ثبت نام کنید.

فروش اختیار فروش

در بخش قبل، از دیدگاه خریدار یا سرمایهگذاری که موقعیت خرید در اختیار فروش دارد، درباره اختیارهای فروش صحبت کردیم. اکنون توجه خود را به طرف دیگر معامله اختیار معامله معطوف میکنیم: فروشنده اختیار معامله فروش یا نویسنده اختیار فروش، که یک موقعیت فروش اختیار فروش دارد.

برخلاف خرید اختیار فروش، یک فروش استقراضی یا صدور اختیار فروش، سرمایهگذار را ملزم میکند تا سهام پایه را به قیمت اعمال تعیین شده در قرارداد اختیار، تحویل دهد یا خریداری کند.

فرض کنید یک سرمایهگذار نسبت به صعود SPY که در حال حاضر با قیمت 445 دلار معامله میشود، خوشبین است و فکر نمیکند در یک ماه آینده به کمتر از 430 دلار برسد. سرمایهگذار میتواند با فروختن یک اختیار فروش روی SPY با قیمت اعمال 430 دلار، پریمیوم 3.45 دلاری به ازای هر سهم (× 100 سهم یا 345 دلار) جمعآوری کند.

متقابلا، اگر SPY در طول ماه آینده قبل از انقضای قرارداد اختیار به طرف قیمت پایینتر از 430 دلار حرکت کند، سرمایهگذار متعهد به خرید 100 سهم در قیمت 430 دلار است، حتی اگر SPY به قیمت 400 یا 350 دلار و یا کمتر از آن هم برسد. فرقی ندارد که قیمت سهم تا کجا سقوط کند، فروشنده اختیار فروش متعهد به خرید سهم در قیمت اعمال 430 دلار خواهد بود، به این معنی که در صورت سقوط قیمت سهم به صفر وی به صورت نظری با ریسک 430 دلار برای هر سهم یا 43,000 دلار به ازای هر قرارداد (430$ * 100 سهم) مواجه است.

برای یک صادرکننده اختیار فروش، حداکثر سود محدود به پریمیوم جمعآوری شده است، در حالی که حداکثر ضرر در صورت رسیدن قیمت سهم به صفر رخ میدهد. بنابراین پروفایلهای سود/زیان برای خریدار اختیار فروش و فروشنده آن کاملاً متضاد هستند.

بیشتر بخوانید: ریسک نرخ ارز چیست؟

سوالات متداول اختیار فروش

تفاوت بین خرید اختیار معامله فروش و فروش استقراضی

خرید اختیار فروش و فروش استقراضی هر دو استراتژیهای نزولی هستند، اما تفاوتهای مهمی بین این دو وجود دارد. حداکثر ضرر خریدار اختیار فروش به پریمیوم یا قیمت پرداختی برای اختیار فروش محدود میشود، درحالیکه در خرید اختیار فروش نیازی به وجه تضمین نیست و با سرمایهای محدود میتواند انجام شود.

از سوی دیگر، فروش استقراضی از لحاظ نظری دارای ریسک نامحدود است و به دلیل هزینههایی مانند هزینههای استقراض سهام و بهره حاشیهای به طور قابل توجهی گرانتر است (فروش استقراضی به طور کلی به وجه تضمین نیاز دارد). بنابراین، فروش استقراضی بسیار پرخطرتر از خرید اختیار فروش در نظر گرفته میشود.

اختیار فروش در سود بهتر است یا در ضرر؟

پاسخ این سوال به عواملی مانند هدف معاملاتی، درجه ریسکپذیری، میزان سرمایه و غیره بستگی دارد. پریمیوم اختیار فروشهای در سود (ITM) بیشتر از اختیار فروشهای در زیان (OTM) است زیرا به شما این حق را میدهند که اوراق بهادار پایه را با قیمت بالاتری بفروشید. اما قیمت پایینتر برای قراردادهای اختیار در زیان با این واقعیت جبران میشود که آنها همچنین احتمال سودآوری کمتری تا زمان انقضا دارند. اگر نمیخواهید هزینه زیادی برای اختیار فروش محافظتی بپردازید و مایل هستید ریسک اندک سبد سهام خود را بپذیرید، آنگاه اختیار فروش در زیان میتواند انتخاب مناسبی باشد.

آیا ممکن است مبلغ پرداختی اختیار فروش از دست برود؟

بله، اگر اوراق بهادار پایه در زمان انقضای اختیار معامله کمتر از قیمت اعمال معامله نشود، ممکن است کل مبلغ پرداختی برای اختیار فروش را از دست بدهید.

من در قراردادهای اختیار تازهوارد هستم و سرمایه محدودی دارم. آیا میتوانم به فروش اختیار فروش فکر کنم؟

فروختن اختیار فروش یک استراتژی اختیار معامله پیشرفته برای معاملهگران و سرمایهگذاران باتجربه است. استراتژیهایی مانند فروش اختیار فروش محاظفتشده با وجه نقد (فروش اختیار فروش سربهسر یا در ضرر و در نظر گرفتن پول کافی برای خرید سهام) نیز به سرمایه قابل توجهی نیاز دارند. اگر در قراردادهای اختیار معامله تازهکار هستید و سرمایه محدودی دارید، فروش اختیار فروش یک تلاش پرخطر خواهد بود و توصیه نمیشود.

جمعبندی

قراردادهای اختیار فروش به دارنده آن اجازه میدهند تا اوراق بهادار پایه را با قیمت تضمین شده بفروشد، حتی اگر قیمت بازار آن اوراق بهادار به کمتر از قیمت تضمینشده سقوط کرده باشد. این باعث میشود برای استراتژیهای پوشش ریسک و همچنین برای معاملهگران سفتهباز قابل استفاده باشند. در کنار قراردادهای اختیار خرید، اختیار فروشها از ابتداییترین قراردادهای مشتقات مالی هستند.

منبع: Investopedia

بیشتر بخوانید: ریسک نقدینگی چیست؟

بیشتر بخوانید: آموزش بورس

پکیج جامع پکیج فارکس

برای تحلیل بنیادی فارکس – Forex Fundamental Analysis نیازمند توانایی تحلیل شاخصهای اقتصادی و درک سیاستگذاری پولی هستید، با کلیک روی دکمه زیر از 10% تخفیف بیشتر برای ثبت نام استفاده کنید.

دیدگاهتان را بنویسید