قیمت اعمال اختیار معامله یا آپشن چیست؟

قیمت اعمال اختیار معامله و نکات کاربردی آن

قیمت اعمال چیست؟

قراردادهای اختیار معامله مشتقات مالی [1] هستند که به دارندگان این حق و نه الزام را میدهند که زمانی در آینده، برخی اوراق بهادار [2] پایه را با قیمت از پیش تعیین شده بخرند یا بفروشند. این قیمت به عنوان قیمت اعمال اختیار (یا قیمت اجرا) [3] شناخته میشود. برای قراردادهای اختیار خرید [4]، قیمت اعمال قیمتی است که دارنده اختیار میتواند اوراق بهادار را خریداری کند؛ برای قراردادهای اختیار فروش [5]، قیمت اعمال قیمتی است که اوراق بهادار میتواند در آن فروخته شود.

ارزش یک اختیار معامله از تفاوت بین قیمت اعمال ثابت و قیمت بازار اوراق بهادار پایه که بهعنوان «وضعیت سود» [6] اختیار معامله شناخته میشود، مشخص میشود.

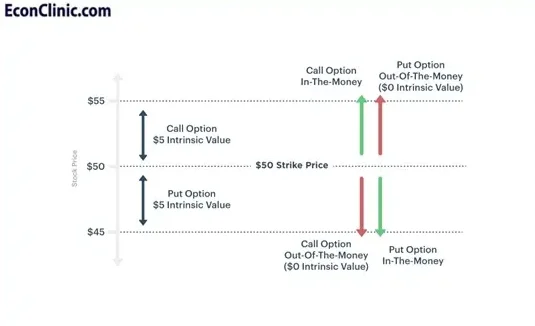

در مورد اختیار خرید، به قیمتهای اعمال کمتر از قیمت بازار اختیار معامله در سود [7] گفته میشود، زیرا میتوانید اختیار را برای خرید سهام با قیمتی کمتر از بازار اجرا کنید و بلافاصله به قیمت بالاتر بازار بفروشید. به همین ترتیب، قراردادهای اختیار فروش در سود، قراردادهایی هستند که قیمت اعمال آنها بالاتر از قیمت بازار [8] باشد که به دارنده این حق را میدهد، اختیار را بالاتر از قیمت فعلی بازار بفروشد. این ویژگی به اختیار معاملههای در سود (ITM) ارزش ذاتی [9] میدهد.

اختیار خریدهایی که قیمت اجرا بالاتر از بازار دارند، یا اختیار فروشهایی که قیمت اعمالشان پایینتر از بازار است، اختیار در زیان (OTM) [10] هستند و فقط ارزش زمانی [11] دارند (که به عنوان اختلاف بین ارزش ذاتی و پریمیوم یا قیمت اختیار نیز شناخته میشود).

بیشتر بخوانید: مشتقات مالی چیست؟

نکات کلیدی

1- قیمت اعمال در قرارداد اختیار معامله، قیمتی است که پس از اجرا، اوراق بهادار پایه را در آن قیمت میتوان خرید و فروش کرد.

2- قیمت اعمال یا قیمت اجرا، یکی از ویژگیهای کلیدی قرارداد اختیار معامله است.

3- تفاوت بین قیمت اجرا و قیمت اوراق بهادار پایه تعیین میکند که آیا یک اختیار معامله در سود است یا در زیان.

4- اختیار معاملههای در سود، دارای ارزش ذاتی هستند زیرا قیمت اعمال آنها در اختیار خرید کمتر از قیمت بازار یا در اختیار فروش بالاتر از قیمت بازار است.

5- اختیارهای سربهسر یا خنثی (ATM) دارای قیمت اعمال برابر با قیمت بازار فعلی دارایی پایه است.

بیشتر بخوانید: آموزش تحلیل تکنیکال

دوره مدیت ریسک مالی، مشتقات: آتیها و سلفها

برای آشنایی با ابزارهای مشتقه، بازار مشتقات مالی، انواع ریسکهای مالی و راههای کنترل آنها دوره آموزشی مدیریت ریسک مالی مشتقات: آتیها و سلفها را همین الان ثبت نام کنید.

درک قیمت توافقی اختیار معامله

قیمت اعمال یک متغیر کلیدی اختیار خرید و فروش است که تعریف میکند در چه قیمتی دارنده اختیار معامله میتواند دارایی پایه را بخرید یا بفروشد.

اختیارها با چندین قیمت اعمال بالاتر و پایینتر از قیمت فعلی بازار فهرست شدهاند. فرض کنید که یک سهم با قیمت 100 دلار به ازای هر سهم معامله میشود. اختیار خرید 110 دلاری به دارنده این حق را میدهد که سهام را با قیمت 110 دلار در تاریخ انقضای قرارداد یا قبل از آن خریداری کند؛ به این معنی که در صورت سقوط قیمت سهام، اختیار ارزش خود را از دست میدهد و با افزایش قیمت سهام پایه، ارزش آن افزایش مییابد. اما اگر قبل از تاریخ انقضا هرگز به 110 دلار نرسد، اختیار بدون ارزش منقضی میشود؛ به این دلیل که شما میتوانید سهام را با قیمت کمتری خریداری کنید. اگر سهام به بالای 110 دلار برسد با وجود اینکه قیمت بازار بالاتر است شما هنوز میتوانید اختیار را با پرداخت 110 دلار استفاده کنید (اختیار فروشها هم به طور مشابه کار میکنند، اما به شما حق فروش دارایی پایه را به جای خرید آن میدهند).

قیمتهای اعمال فهرستشده استانداردشده هم هستند، به این معنی که آنها در مقادیر ثابت دلاری مانند 31 دلار، 32 دلار، 33 دلار، 100 دلار، 105 دلار و به همین ترتیب قرار دارند. آنها همچنین ممکن است فواصل 2.5 دلاری داشته باشند، مانند 12.5 دلار، 15.0 دلار و 17.5 دلار. فاصله بین قیمتهای اعمال به عنوان گستره قیمت اعمال شناخته میشود. قیمتهای اعمال و گستره آن توسط بورسهای اختیار معامله [12] تعیین میشوند.

نکته

عموماً قیمتهای اعمال با فواصل 1 دلار، کمترین مقدار موجود برای اکثر سهمها است. با توجه به تقسیم سهام یا رویدادهای دیگر امکان دارد قیمتهای اعمال با فواصل 0.5 دلار یا کمتر هم داشته باشیم.

بیشتر بخوانید: آموزش کدال

رابطه بین قیمت اجرا و اوراق بهادار پایه

قیمت یک قرارداد اختیار معامله که به عنوان پریمیوم یا قیمت آن شناخته میشود، مقدار پولی است که خریدار یک اختیار معامله در قبال حق اجرا، اما نه تعهد، به فروشنده اختیار میپردازد. تفاوت قیمت بین قیمت بازار دارایی پایه و قیمت اعمال، ارزش یک اختیار را تعیین میکند که به این معیار وضعیت سود اختیار گفته میشود.

هر چه یک اختیار بیشتر در سود باشد، پریمیوم یا قیمت آن بیشتر میشود، بهعنوان مثال وقتی که تفاوت بین قیمت توافقی و قیمت دارایی پایه کوچکتر شود، اختیار معامله باارزشتر میشود و وقتی قیمت اجرا بزرگتر از قیمت توافقی (یا قیمت اعمال قرارداد) شود آن اختیار معامله در سود است. به طور مشابه، با بزرگتر شدن اختلاف بین قیمت اعمال و قیمت دارایی پایه (به عنوان مثال کمتر شدن قیمت بازار دارایی پایه از قیمت توافقی)، اختیار معامله ارزش خود را از دست خواهد داد و در زیان میرود.

«وضعیت سود» سه نوع قیمتهای اعمال

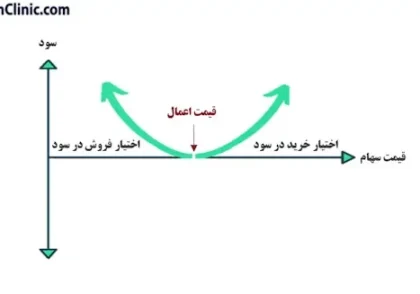

اختیارها میتوانند در سود (ITM)، در زیان (OTM) یا خنثی (سربهسر) (ATM) باشند.

برای خریداران اختیار خرید (مانند مثال بالا)، اگر قیمت اعمال بالاتر از قیمت سهام پایه باشد، اختیار خرید در زیان (OTM) است. در این حالت، این اختیار ارزش ذاتی ندارد، اما احتمالاً همچنان دارای ارزش زمانی بر اساس نوسانات قیمت و زمان باقیمانده تا انقضا خواهد بود، زیرا هر یک از این دو عامل میتوانند اختیار را در آینده در سود (ITM) قرار دهند. برعکس، اگر قیمت سهام پایه بالاتر از قیمت اعمال باشد، اختیار معامله دارای ارزش ذاتی و در سود خواهد بود.

اختیار فروشهایی که قیمتهای اعمال بالاتر از قیمت فعلی دارند، در سود هستند، زیرا میتوانید سهام را بالاتر از قیمت بازار به صورت استقراضی بفروشید و سپس آن را برای سود تضمین شده با قیمت کمتر بازار بازخرید کنید. در عوض، یک اختیار فروش زمانی که قیمت سهام پایه کمتر از قیمت اعمال باشد، در سود خواهد بود و زمانی که قیمت سهام پایه بالاتر از قیمت اعمال باشد، در زیان است. یادآور میشویم که یک اختیار معامله در زیان ارزش ذاتی نخواهد داشت، اما همچنان ممکن است بر اساس نوسانات دارایی پایه و زمان باقی مانده تا انقضای اختیار، ارزش داشته باشد.

در نهایت، اختیار با قیمت اعمال برابر با قیمت فعلی بازار یا بسیار نزدیک به آن به عنوان خنثی یا سربهسر At-The-Money (ATM) شناخته میشود. اختیارهای ATM اغلب نقدپذیرترین و فعالترین اختیارهایی هستند که معامله میشوند.

بیشتر بخوانید: جریان نقد آزاد چیست؟

دوره آموزش تحلیل شاخصهای اقتصادی

چگونگی تاثیر شاخصهای اقتصادی – Economic Indicators بر اقتصاد جهانی و داراییهای شما و واکنش بازارها به روندهای صعودی و نزولی را در دورهی تحلیل شاخصهای اقتصادی بیاموزید.

قیمت اعمال و دلتای اختیار

دلتای اختیار معامله یعنی اینکه که پریمیوم یا قیمت آن با تغییر 1 دلاری در قیمت دارایی پایه چقدر تغییر خواهد کرد. بنابراین، اختیار خریدی که دلتایش 0.40+ باشد، اگر قیمت دارایی پایه یک دلار افزایش یابد، 40 سنت افزایش خواهد یافت.

اختیار خریدهای خنثی دارای دلتای 0.50+ هستند. اختیار فروشهای خنثی دارای دلتای 0.50- هستند. اختیارهای در سود دلتاهای بزرگتر از 0.50 (مثبت برای خرید، منفی برای فروش) و اختیارهای در زیان دلتای کمتر از 0.50 خواهند داشت.

اختیاری با دلتای 1.00 آنقدر در سود عمیق است که عملا مانند خود سهام رفتار میکند. به عنوان مثال میتوان به اختیارهای خرید با قیمت اعمال بسیار پایینتر از قیمت فعلی بازار و اختیار فروشهای با قیمت اعمال بسیار بالاتر از قیمت فعلی بازار اشاره کرد.

برعکس، اختیارهای در زیان عمیق دلتاهای بسیار نزدیک به صفر دارند و اساساً بیارزش هستند، زیرا آنها اختیار خریدهایی هستند که قیمت اعمال بسیار بالاتر از قیمت بازار دارند، یا اختیار فروشهایی هستند با قیمت توافقی بسیار پایینتر از قیمت بازار، که بسیار بعید است که قبل از انقضا در سود بروند.

بیشتر بخوانید: مدیریت ریسک مالی

برای آشنایی با سرفصلهای چگونگی کارکرد بازار، بازارها و رفاه اقتصادی، اقتصاد بخش عمومی، اقتصاد بازار کار و رفتار بنگاه و سازماندهی صنعتی – Industrial Organization با کلیک روی دکمه زیر از ۱۰% تخفیف بیشتر برای ثبتنام استفاده کنید.

ارزش اختیار چگونه تعیین میشود؟

مدلهای قیمتگذاری در دهههای 1970 و 1980 برای کمک به درک ارزش منصفانه یک قرارداد اختیار معامله، مانند مدل بلک-شولز [13] و مدل درختی دوجملهای [14]، توسعه یافتند. بهصورت نظری، پریمیوم یا قیمت اختیارها باید با احتمال انقضای در سود آن مرتبط باشد. هر چه این احتمال بیشتر باشد، ارزش حقی که اختیار اعطا میکند بیشتر است.

صرفنظر از اینکه چه مدلی استفاده میشود، قیمت اختیارها همیشه به شش ورودی زیر بستگی دارد:

1- قیمت بازار

2- قیمت اعمال

3- زمان تا انقضا

4- نرخ بهره

5- نوسان

6- سود سهام (در صورت وجود)

ما قبلاً دیدیم که چگونه تفاوت بین قیمت بازار و قیمت توافقی در معادله قرار میگیرند. ورودیهای زمان تا انقضا و نوسانات نشان میدهند که چقدر احتمال دارد یک اختیار قبل از انقضا در سود قرار بگیرد. هر چه زمان باقیمانده بیشتر باشد، و یا نوسانات قیمت دارایی پایه بیشتر باشد، احتمال بیشتری دارد که قیمت بازار به قیمت اعمال برسد. بنابراین، اختیارهایی با زمان طولانیتر تا انقضا و نوسانات بیشتر، پریمیوم یا قیمت بالاتری خواهند داشت.

بیشتر بخوانید: مدیریت ریسک چیست؟

مثالهایی از قیمت اعمال

فرض کنید دو قرارداد اختیار در معامله وجود دارد. یکی اختیار خرید با قیمت اعمال 100 دلار است. دیگری اختیار خرید با قیمت اعمال 150 دلار است. قیمت فعلی سهام پایه 145 دلار است. فرض کنید هر دو اختیار خرید یکسان هستند و تنها تفاوت قیمت توافقی آنهاست.

1- در زمان انقضا، قرارداد اول 45 دلار میارزد که به دلیل در سود بودن 45 دلاری آن است، زیرا سهام به قیمت 45 دلار بالاتر از قیمت اعمال معامله میشود.

2- قرارداد دوم به مقدار 5 دلار در زیان است. اگر قیمت دارایی پایه کمتر از قیمت اعمال اختیار خرید در زمان انقضا باشد، اختیار بدون ارزش منقضی میشود.

اگر دو اختیار فروش داشته باشیم که هر دو نزدیک انقضا هستند و یکی دارای قیمت اعمال 40 دلار و دیگری دارای قیمت اعمال 50 دلار است، میتوانیم به قیمت فعلی سهام را بررسی کنیم تا ببینیم کدام گزینه دارای ارزش است. اگر سهام پایه با قیمت 45 دلار معامله میشود، اختیار فروش 50 دلاری دارای ارزش 5 دلار است. به این دلیل که سهام پایه کمتر از قیمت توافقی اختیار فروش است.

اختیار فروش 40 دلاری ارزشی ندارد زیرا سهام پایه بالاتر از قیمت اعمال است. به یاد بیاورید که اختیار فروش به خریدار اختیار این امکان را میدهد که به قیمت اعمال بفروشد. استفاده از اختیار فروش به قیمت 40 دلار زمانی که میشود با قیمت 45 دلار در بازار سهام را فروخت، هیچ فایدهای ندارد. بنابراین، قیمت 40 دلاری در زمان انقضا بیارزش است.

بیشتر بخوانید: ریسک اعتباری چیست؟

سوالات متداول قیمت اعمال اختیار معامله

آیا برخی از قیمتهای اعمال مطلوبتر از سایر آنها هستند؟

پاسخ این سؤال که چه قیمت اعمالی مطلوبتر است به عواملی مانند تحمل ریسک سرمایهگذار و قیمت اختیار موجود در بازار بستگی دارد. برای مثال، بسیاری از سرمایهگذاران به دنبال اختیارهایی هستند که قیمت اعمال آنها نسبتاً نزدیک به قیمت فعلی بازار اوراق بهادار باشد، بر اساس این منطق که آن اختیارها احتمال بیشتری برای سوددهی دارند. در عین حال، برخی از سرمایهگذاران عمداً به دنبال اختیارهایی میگردند که در زیان عمیقی هستند؛ یعنی اختیارهایی که قیمت توافقی آنها بسیار دور از قیمت بازار است. به این امید که اگر اختیار سودده شود، بازده بسیار بالایی کسب کنند.

آیا قیمت اجرا و قیمت اعمال یکی هستند؟

بله، اصطلاحات قیمت اجرا (توافق) و قیمت اعمال مترادف هستند. برخی از معاملهگران از یک اصطلاح به جای دیگری استفاده میکنند و ممکن است این اصطلاحات را به جای یکدیگر استفاده کنند، اما معانی آنها یکسان است. هر دو اصطلاح به طور گسترده در معاملهگری مشتقات مالی استفاده میشود.

چه چیزی میزان فواصل قیمتهای اعمال از یکدیگر را تعیین میکند؟

برای اختیارهای فهرست شده، قیمتهای اعمال بر اساس معیارهای تعیین شده توسط شرکت تسویه اختیار معامله (OCC) یا بورس تعیین میشود، معمولاً فاصله 2.50 دلار برای قیمت اعمالهای زیر 25 دلار، فواصل 5 دلار برای قراردادهایی که از 25 دلار تا 200 دلار معامله میشوند، و فواصل 10 دلار برای قیمت اعمالهای بالاتر از 200 دلار استفاده میشود. بهطور کلی قیمتهای اعمال برای سهامهایی با قیمتهای بالاتر و با نقدپذیری یا فعالیت معاملاتی کمتر، گستردهتر خواهد بود. همچنین ممکن است از طریق تماس با شرکت تسویه اختیار معامله یا یک بورس و درخواست از آنها، قیمتهای اعمال جدید اضافه شود.

تفاوت بین قیمت اعمال و قیمت نقدی چیست؟

قیمت اعمال یک اختیار معامله به شما میگوید که با چه قیمتی میتوانید اوراق بهادار پایه را در هنگام اجرای اختیار معامله بخرید یا بفروشید. قیمت نقدی عبارت دیگری برای قیمت فعلی بازار اوراق بهادار پایه استفاده است.

تفاوت بین قیمت اعمال و قیمت نقدی، وضعیت سود یک اختیار را تعیین میکند و ارزش آن را نشان میدهد.

بیشتر بخوانید: ریسک نرخ ارز چیست؟

جمعبندی

قیمت اعمال یک اختیار معامله به شما میگوید که با چه قیمتی میتوانید اوراق بهادار پایه را قبل از انقضای قرارداد بخرید (در اختیار خرید) یا بفروشید (در قرارداد اختیار فروش). تفاوت بین قیمت اعمال و قیمت فعلی بازار، «وضعیت سود» اختیار نامیده میشود، که معیار ارزش ذاتی آن است.

اختیارهای در سود دارای ارزش ذاتی هستند، زیرا میتوان قیمت اعمالی برای آنها استفاده کرد که از قیمت فعلی بازار مطلوبتر است و سود تضمین شده دارد. اختیارهای در زیان ارزش ذاتی ندارند، اما همچنان ارزش زمانی دارند، زیرا ممکن است پیش از انقضا، قیمت دارایی پایه به قیمت توافقی نزدیک شود. اختیارهای خنثی یا سربهسر دارای قیمت اعمالهایی برابر با قیمت فعلی بازار یا بسیار نزدیک به آن است و اغلب نقدپذیرترین و فعالترین قراردادهای اختیار معامله هستند.

منبع: Investopedia

بیشتر بخوانید: ریسک نقدینگی چیست؟

[1] Financial Derivatives (IMF)

[3] Strike Price (Investopedia)

[4] Call Options (Fidelity Investments)

[7] In the Money (Investopedia)

[8] Market Price (Investopedia)

[9] Intrinsic Value (Investopedia)

[10] Out of the Money (Investopedia)

[11] Option time value (Wikipedia)

[12] Option Exchanges (WallStreetMojo)

بیشتر بخوانید: آموزش بورس رایگان

پکیج جامع پکیج فارکس

برای تحلیل بنیادی فارکس – Forex Fundamental Analysis نیازمند توانایی تحلیل شاخصهای اقتصادی و درک سیاستگذاری پولی هستید، با کلیک روی دکمه زیر از 10% تخفیف بیشتر برای ثبت نام استفاده کنید.

Related Posts

4 آذر 1402

10 آبان 1402

9 آبان 1402

24 مهر 1402

دیدگاهتان را بنویسید