افزایش سرمایه چیست؟

افزایش سرمایه: انواع، چگونگی انجام و آثار آن

افزایش سرمایه چیست؟

افزایش سرمایه یکی از اصطلاحات بورسی است که در اخبار مرتبط با بورس زیاد شنیده میشود. شرکتها برای رسیدن به اهدافی مانند توسعه فعالیتها، حضور عمیقتر در بازارهای داخلی و خارجی و … نیازمند تأمین منابع مالی هستند. برای تأمین مالی در این شرکتها، روشهای گوناگونی وجود دارد که شامل افزایش سرمایه، دریافت تسهیلات بانکی و انتشار اوراق بدهی هستند.

در میان این روشها، دریافت تسهیلات بانکی و انتشار اوراق بدهی بر مبنای استقراض هستند؛ یعنی شرکتها برای استفاده از این روشها باید پرداخت بدهی را بر مبنای نرخ بهره آن بپذیرند. با توجه به لزوم پرداخت بهره در صورت استقراض، بهکارگیری روشهایی مانند افزایش سرمایه [1] که از طریق بازار سرمایه انجام میشود، هزینههای بنگاه را میتواند تا حدی کم کند.

بیشتر بخوانید: تورم چیست؟

سؤالی که شاید برای بسیاری از فعالان بازار که آموزش بورس را کامل نگذراندهاند مطرح شود، این است که افزایش سرمایه چیست؟ چه شرکتهایی اقدام به افزایش سرمایه میکنند؟ روشهای افزایش سرمایه چیست و تفاوت این روشها چه میباشد؟ سهام موجود در پرتفوی سهامداران پس از افزایش سرمایه چه تغییراتی میکند؟ حق تقدم سهام چیست؟ خرید و فروش حق تقدم سهام به چه صورت انجام میشود؟ اینها پرسشهایی است که در این مقاله به آنها پاسخ میدهیم.

بیشتر بخوانید: لبه معاملاتی

🎓 آموزش جامع اقتصاد خرد

کاملترین و بهروزترین دوره اقتصاد خرد با محتوای استاندارد، مثالهای کاربردی و بیانی روان، مناسب برای همه علاقهمندان به تحلیل اقتصادی

با ما، مفاهیم اقتصاد را عمیقتر درک کنید و مهارت تحلیلتان را بهطور چشمگیری افزایش دهید.

همین حالا شروع کنید و یک قدم جلوتر باشید!

افزایش سرمایه در بورس چگونه صورت میگیرد؟

بهطور کلی شرکتها برای تأمین منابع مورد نيازشان برای طرحهای توسعهای و افزایش نقدینگی خودشان، اقدام به افزایش سرمایه میکنند. در واقع، یکی از روشهای تأمین مالی شرکتها تغییر در میزان سرمایه میباشد. در بعضی مواقع نیز این راهکار برای اصلاح و بهبود ساختار مالی شرکتها انجام میشود.

روشهای افزایش سرمایه در بورس

به صورت کلی، چهار روش برای افزایش سرمایه شرکت وجود دارد که شامل موارد زیر است:

1- از محل تجدید ارزیابی داراییها

2- از محل سود انباشته (سهام جایزه)

3- از محل آورده نقدی و مطالبات حالشده سهامداران

4- صرف سهام

بیشتر بخوانید: مقایسه تحلیل تکنیکال و تحلیل بنیادی

افزایش سرمایه از محل تجدید ارزیابی داراییها

افزایش سرمایه از محل تجدید ارزیابی داراییها، یکی از چهار نوع افزایش سرمایه است. در این روش، داراییهای غیرجاری شرکت مانند ساختمان، ملک، زمین، ماشینآلات و تجهیزات در نظر گرفته میشوند. این داراییها به واسطه شرکت مجددا ارزیابی شده و سپس در ترازنامه با ارزش جدید لحاظ میشوند.

برای مثال، شرکتی زمینی را در سال ۵۰ به ارزش ده میلیون تومان خریده است. در حال حاضر، این زمین همچنان در مالکیت شرکت است؛ اما ارزش زمین به دو میلیارد تومان رسیده است. بنابراین، شرکت نیاز دارد تا در محاسبات دارایی خود ارزش جدید را جایگزین کند که یکی از راهکارهای آن ثبت افزایش سرمایه از محل تجدید ارزیابی داراییها است.

بیشتر بخوانید: حد ضرر چیست؟

افزایش سرمایه از محل داراییهای استهلاکپذیر

این نوع از افزایش سرمایه، داراییهایی را شامل میشود که در طول زمان دچار استهلاک [2] میشوند؛ به گونهای که قیمت کارکرده آن دارایی در زمان حال، بالاتر از قیمت نو همان دارایی در گذشته است. بهعنوان مثال، ماشینآلات و تجهیزات برقی در حال استفاده شرکت دارایی استهلاکپذیر هستند. این داراییها ممکن است نسبتهای مالی شرکت را تغییر کند و بعضاً هزینههای شرکت را افزایش دهند.

افزایش سرمایه از محل داراییهای استهلاکناپذیر

در این نوع افزایش سرمایه، داراییهایی مد نظر است که به مرور زمان استهلاکپذیر نباشند، مانند زمین یا ملک شرکت. در این حالت، صرفاً ارزش ذاتی تغییر کرده است و مانند حالت قبلی هزینهای برای شرکت ندارد؛ به همین دلیل سرمایه جدیدی به شرکت تزریق نمیشود و تنها یک عملیات حسابداری در صورتهای مالی شرکت انجام میشود.

بیشتر بخوانید: بهترین سایت تحلیل تکنیکال بورس ایران

افزایش سرمایه از محل سود انباشته

طبق قانون تجارت، شرکتها باید به صورت سالیانه درصدی از سود خود را نزد خود نگه دارند. این سود ذیل عنوان سود انباشته [3] در صورتهای مالی شرکتها ثبت میشود. با افزایش سودهای انباشتهشده شرکت و رسیدن آن به حد نصاب، شرکتها از این محل افزایش سرمایه میدهند و با این کار منابع جدید مورد نیاز خود را تأمین میکنند.

پس در روش سود انباشته، عملاً جریان نقدینگی جدیدی وارد شرکت نمیشود. در این روش، چون سهامداران پولی برای سهام جدید خود پرداخت نمیکنند، سهام جدید با نام سهام جایزه به سهامداران تعلق میگیرد. مهمترین ویژگیهای افزایش سرمایه از محل سود انباشته شامل موارد زیر است:

1- کمک به بهبود سودآوری

2- تسریع فرایند توسعه

3- عدم ورود نقدینگی از خارج شرکت

4- عدم نیاز به پرداخت قیمت اسمی [4] سهم

بیشتر بخوانید: تولید ناخالص داخلی

افزایش سرمایه از محل آورده نقدی و مطالبات حلشده سهامداران

در بعضی اوقات که شرکتها برای طرحهای توسعهای خود نیاز به منابع جدید دارند اما سود انباشته کافی ندارند، ناگزیر به افزایش سرمایه در بورس از محل آورده نقدی سهامداران هستند. به دلیل اینکه این روش، نیازمند تأمین منابع جدید از سوی سهامداران فعلی شرکت است، شرکت حق استفاده و حضور در آن را ابتدا در اختیار سهامداران شرکت میگذارد؛ به این صورت که اوراقی به سهامداران فعلی شرکت با نام «حق تقدم سهام» تعلق میگیرد. سهامداران در مدت زمان مجاز برای معاملات این اوراق که معمولاً دو ماه است، دو راهکار بیشتر ندارند:

1- پرداخت مبلغ اسمی سهام: در این روش سهامداران به ازای هر حق تقدم، باید مبلغی را در بازه زمانی دوماهه به شرکت پرداخت کنند. این مبلغ در بورس ایران معمولاً ۱,۰۰۰ ریال است. با این کار، پس از طی کردن مراحل افزایش سرمایه، حق تقدم شما تبدیل به سهم عادی خواهد شد.

2- فروش حق تقدم: سهامدار اگر به هر علتی نخواهد که از حق تقدمهای خود استفاده کند، میتواند حق تقدمهای خود را در بازه زمانی دوماهه به دیگر سرمایهگذاران در بازار بفروشد. این حق تقدمها در بورس همانند سهام عادی معاملهپذیر هستند. حق تقدم هر سهمی با اضافه شدن حرف «ح» پس از نماد آن قابل شناسایی است. به عنوان مثال، حق تقدم ایران خودرو با نماد «خودروح» معامله میشود.

بیشتر بخوانید: رفتار گله ای

افزایش سرمایه به روش صرف سهام

در این روش، شرکت سهام خود را به مبلغی بالاتر از قیمت اسمی و از طریق روش پذیرهنویسی سهام میفروشد و تفاوت حاصل از قیمت فروش و قیمت اسمی سهام را به حساب اندوخته منتقل کرده یا به جای آن سهام جدید به سهامداران قبلی واگذار میکند.

در افزایش سرمایه به روش صرف سهام، در ازای انتشار سهام عادی با ارزش اسمی سهام، پذیرهنویسی سهام جدید ناشی از این عمل به قیمت بازار انجام میشود. منظور از صرف سهام، مابهالتفاوت ارزش سهام است. در این خصوص، شرکتها میتوانند سه کار انجام دهند:

1- انتقال اضافه ارزش به اندوخته شرکت

2- تقسیم نقدی اضافه ارزش سهام میان سهامداران قبلی

3- دادن سهام جدید به سهامداران قبلی

برای فروش هم میتوانند دو کار انجام دهند:

1- فروش با حفظ حق تقدم

2- فروش با سلب حق تقدم

بیشتر بخوانید: دام های ذهنی معامله گری

بهترین نوع افزایش سرمایه در بورس چیست؟

باید توجه داشت شرکتها ساختارهای متفاوتی با یکدیگر دارند و از آنجایی که هر یک پیچیدگیهای خاصی دارند، نمیتوان راهکاری واحد برای تمامی شرکتها ارائه کرد. اما بهطور کلی افزایش سرمایهای که منابع جدید مالی را به شرکت وارد کند، شرایط مناسبتری برای توسعه فعالیتها دارد. در نتیجه افزایش سرمایه از طریق آورده نقدی و همچنین صرف سهام، بهتر از روشهای دیگر است.

همچنین برای شرکتهای ورشکسته و مشمول ماده ۱۴۱ قانون تجارت، از آنجایی که روش تجدید ارزیابی داراییها عملاً پولی وارد شرکت نمیکند و صرفاً یک عملیات حسابداری برای بهبود صورتهای مالی است که برای شرکت نیز مناسبتر است.

بیشتر بخوانید: آموزش اقتصاد

تأثیرات افزایش سرمایه بر قیمت سهام چیست؟

بعد از افزایش سرمایه قیمت سهم تغییر میکند. میزان تغییر قیمت بستگی به نوع افزایش سرمایه دارد که هریک فرمول خاص خود را دارند که در ادامه آنها را بررسی خواهیم کرد:

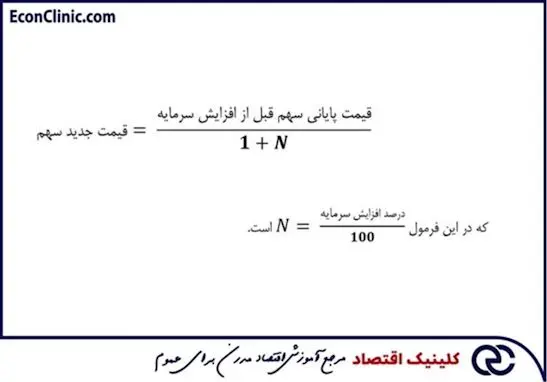

قیمت سهام بعد از افزایش سرمایه از محل سود انباشته

در روش سود انباشته، درصد مالکیت سهامداران شرکت بدون تغییر است. به همان اندازه که سرمایه شرکت زیاد میشود، تعداد سهام سهامداران هم افزایش پیدا میکند و به صورت زیر محاسبه میشود.

روش محاسبه و تعیین قیمت سهام پس از افزایش سرمایه از محل سود انباشته با فرمول زیر انجام میشود:

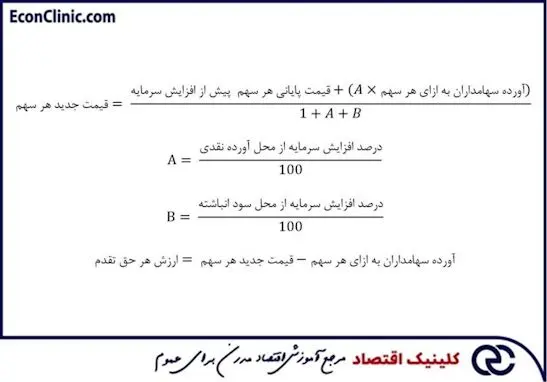

قیمت سهام پس از افزایش سرمایه از محل آورده نقدی

در این حالت قیمت سهم به صورت زیر محاسبه میشود:

قیمت سهام پس از افزایش سرمایه از محل سود انباشته و آورده نقدی سهامداران

فرمول محاسبه در این روش به شرح زیر است:

بیشتر بخوانید: تفاوتهای تحلیل تکنیکال و فاندامنتال

حق تقدم سهام چیست؟

هنگامی که شرکتی اقدام به افزایش سرمایه در بورس میکند، به نسبت درصد افزایش سرمایه تعداد سهام آن شرکت نیز افزایش پیدا میکند. حال به این دلیل که سهامداران خواهان رعایت حقوق و منافع خود در شرکت هستند، انتظار دارند که بعد از افزایش سرمایه شرکت، درصد مالکیت خود در شرکت نسبت به قبل از افزایش سرمایه حفظ شود.

بر طبق قانون تجارت، حقی برای سهامداران شرکت در نظر گرفته میشود. بر این اساس، در صورتی که شرکتی سهام جدیدی برای فروش ارائه کند، برای خرید سهام جدید، سهامداران فعلی در اولویت قرار دارند. به این اولویت در خرید سهام نسبت به سهامداران جدید که با ارائه اوراق بهادار انجام میشود، حق تقدم خرید سهام [5] میگویند.

بیشتر بخوانید: ROE چیست؟

نحوه استفاده از حق تقدم سهام

تنها، زمانی که افزایش سرمایه شرکت از محل آورده نقدی است، حق تقدم صادر میشود. مثلاً در افزایش سرمایه از محل سود انباشته، سود متعلق به سهامداران شرکت، تبدیل به سهام میشود که اینجا دیگر حق تقدمی صادر نمیشود. بعد از تصویب افزایش سرمایه شرکت در مجمع، فرمی برای سهامداران ارسال میشود که گواهی حق تقدم خرید سهام نام دارد.

معامله حق تقدم سهام به چه صورت است؟

پس از اضافه شدن حق تقدمها به سبد سهامداران، معمولاً سهامداران دو تا سه ماه فرصت دارند تا مبلغ اسمی حق تقدمها را بپردازند. در این بازه زمانی، سهامدارانی که به هر علت قصد استفاده از آن را نداشته باشند، میتوانند حق تقدمشان را بفروشند. سهامداران دیگر هم این حق تقدمها را خریداری کرده و در مهلت تعیینشده مبلغ اسمی حق تقدمها را پرداخت میکنند. با این کار، حق تقدمهایشان به سهم عادی تبدیل میشود.

بیشتر بخوانید: نکات طلایی خرید سهام

حق تقدم سهام استفادهنشده چه میشود؟

اگر سهامداری در مهلت مقرر فرم افزایش سرمایه را پر نکند و مبلغ اسمی را نپردازد یا حق تقدمهایش را نفروشد، از حق تقدمهایش استفاده نکرده است. در نتیجه، در انتهای مهلت تعیینشده برای استفاده از حق تقدمها، شرکت حقتقدمهای استفادهنشده را حراج میکند و پس از کسر کارمزد، مبلغ حاصل را به حساب سهامداران واریز میکند.

نماد حق تقدم چیست؟ ح آخر نمادها به چه معنی است؟

نماد حق تقدم سهام نماد اصلی با اضافه شدن حرف «ح» در انتهای اسم آن نماد است. بهعنوان مثال، نماد شرکت ایران خودرو که در بورس تحت عنوان «خودرو» است، اگر بخواهد حق تقدم صادر کند، نمادش در بورس به صورت «خودروح» خواهد بود یا شرکت کاشی و سرامیک حافظ که با نماد «کحافظ» در بورس معامله میشود، نماد حق تقدمش در سامانه بورسی با عنوان «کحافظح» موجود است.

بیشتر بخوانید: نسبت P/E

🎓 سیاستگذاری پولی، کلید درک بازارها

دوره جامع «سیاستگذاری پولی مدرن» بر پایه مقاله مرجع بانک مرکزی انگلستان طراحی شده و چارچوب سیاستهایی را آموزش میدهد که جهتدهندۀ نرخ بهره، نقدینگی و نوسانات بازارهای مالی هستند.

🔹 اگر به دنبال تحلیل عمیقتر بازارها هستید، این دوره برای شماست.

بیشتر بخوانید: نرخ بهره

دیدگاهتان را بنویسید