اختیار خرید چیست؟

اختیار خرید یا Call Option چیست؟

اختیار خرید چیست و عملکرد آن، به همراه مثال

28 آگوست 2023

نویسنده: جیسون فرناندو

مترجم: تینا رضاییان

ناظر علمی: دکتر علی سعدوندی

اختیار خرید

اختیارات خرید قراردادهای مالی هستند که به خریدار این قراردادها حق خرید سهام، اوراق قرضه، کالا یا سایر داراییها یا ابزارها را با قیمتی مشخص در یک بازهی زمانی خاص میدهند، با این حال تعهدی ایجاد نمیکنند. به این سهام، اوراق قرضه یا کالاها، دارایی زیرین یا دارایی پایه [1] میگویند. خریدار این اختیار زمانی سود میبرد که دارایی پایه افزایش قیمت داشته باشد.

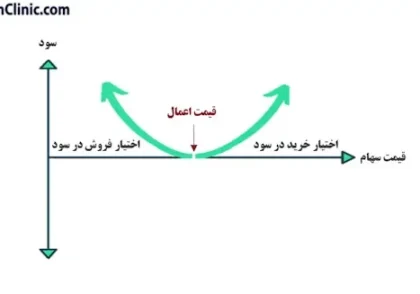

در نقطهی مقابل اختیار خرید، اختیار فروش [2] قرار میگیرد که به دارنده، حق فروش دارایی پایه را به قیمتی مشخص در طول مدت قرارداد تا تاریخ انقضا و یا در خود تاریخ انقضا میدهد.

فهرست مطالب

نکات کلیدی

1- یک اختیار معامله خرید قراردادی است که به دارنده این حق را میدهد که مقدار مشخصی از اوراق بهادار پایه را در زمانی مشخص و به قیمتی معلوم خریداری کند، و البته این قرارداد هیچگونه تعهدی ایجاد نمیکند.

2- قیمت تعیین شده در قرارداد همان قیمت اجرا یا قیمت اعمال [3] است و به زمانی که در طی آن قرارداد قابل اجراست، تاریخ انقضا یا زمان سررسید گفته میشود.

3- شما برای خرید اختیار هزینهای میپردازید که همان قیمت اختیار (premium) [4] است؛ این هزینه به ازای هر سهم، حداکثر زیانی است که به ازای خرید یک اختیار خرید متحمل میشوید.

4- اختیارات خرید ممکن است به منظور سفتهبازی خریداری شده و یا با هدف کسب درآمد به فروش برسند و یا حتی برای اهداف مدیریت مالیاتی استفاده شوند.

5- اختیارات خرید همچنین ممکن است برای استراتژیهای اسپرد (شکاف) [5] یا ترکیبی خریداری شوند.

مبانی اختیار خرید

درک اختیار خرید

فرض کنید دارایی پایه، سهام است. اختیار خرید به دارنده این حق را میدهد که 100 سهم از یک شرکت را به قیمتی مشخص تا تاریخی از پیش معین شده تهیه کند. که به این قیمت، قیمت اعمال (یا قیمت اجرا) و به این تاریخ، تاریخ انقضا گفته میشود.

به عنوان مثال، یک قرارداد کال آپشن میتواند به دارنده این حق را بدهد که طی سه ماه آینده، 100 واحد سهم شرکت اپل را به قیمت 100 دلار خریداری کند. قیمتهای اعمال و تاریخهای انقضای متعددی وجود دارد که معاملهگران میتوانند از میان آنها انتخاب کنند. همانطور که ارزش سهام اپل اوج میگیرد، قیمت اختیار خرید هم بالاتر میرود و بالعکس. خریدار قرارداد میتواند قراردادش را تا تاریخ انقضا نگه دارد که در این هنگام 100 واحد سهم را تحویل گرفته، و یا در هر زمانی تا پیش از تاریخ انقضا، اختیارش را به قیمت بازار بفروشد.

شما برای تهیه این قرارداد هزینهای میپردازید که به قیمت اختیار معروف است. این هزینهای است که شما برای داشتن حقوقی که اختیار ارائه میدهد، میپردازید. اگر در تاریخ انقضا، قیمت دارایی پایه از قیمت اعمال کمتر باشد، خریدار به اندازهی قیمت اختیار ضرر میکند. این حداکثر ضرری است که خریدار متحمل میشود.

اگر قیمت دارایی پایه از قیمت اعمال در تاریخ انقضا بالاتر باشد، سودی برابر با مابهالتفاوت قیمت اعمال و قیمت بازار منهای هزینهی قرارداد حاصل میشود. این عدد در نهایت در تعداد سهمهایی که خریدار در کنترلش دارد ضرب میشود.

بیشتر بخوانید: آموزش سایت کدال

مثال اختیار خرید

برای مثال، فرض کنیم اپل در زمان انقضا با قیمت 110 دلار معامله میشود، قیمت اعمال قرارداد اختیار 100 دلار است، و برای این اختیارات به ازای هر واحد 2 دلار هزینه میشود، سود مساوی است با

110 دلار – (100 دلار + 2 دلار) = 8 دلار.

اگر خریدار یک قرارداد اختیار بخرد، سود آن برابر با 800 دلار (8 دلار در 100 سهم) است. اگر دو قرارداد بخرد (8 دلار در 200 سهم) سود 1600 دلار خواهد بود.

اکنون، اگر اپل در انقضا زیر 100 دلار معامله بشود، بدیهی است که خریدار از اختیار خرید سهام به قیمت 100 دلار استفاده نمیکند و این اختیار بدون ارزش منقضی میشود. خریدار به ازای هر قراردادی که خریده، 2 دلار به ازای هر سهم یا 200 دلار و فقط همین مقدار را از دست میدهد.

جذابیت اختیار در همین است: شما فقط ممکن است به اندازهی قیمت اختیار ضرر کنید و این در حالتی است که تصمیم بگیرید قراردادتان را اعمال نکنید.

خرید و فروش اختیار خرید

دو راه اساسی برای معامله اختیارهای خرید وجود دارد:

خریداری اختیار خرید

خرید اختیار معاملهی خرید همان شیوه کلاسیک استفاده از اختیار خرید است که در آن دارنده این حق را بدون اینکه تعهدی داشته باشد دارد که یک سهم را در آینده به قیمت اعمال مطرح در قرارداد، خریداری کند. مزیت خرید این قراردادها در این است که این امکان را ایجاد میکند که برای خرید دارایی پایه در آینده به قیمتی ارزانتر، از پیش میتوان برنامهریزی کرد.

به عنوان مثال، ممکن است یک کال آپشن را با چشم داشتن به یک رویداد خبری، مانند جلسه اعلام درآمد یک شرکت، خریداری کنید. سود یک اختیار خرید ممکن است نامحدود باشد، در حالی که زیان آن محدود میشود به قیمت اختیاری که پرداختهاید. بنابراین، حتی اگر شرکت یک تغییر سود مثبت (یا سودی که انتظارات بازار را برآورده نمیکند) گزارش نکند و قیمت سهام آن کاهش یابد، حداکثر ضرری که خریدار اختیار متحمل خواهد شد تنها به قیمت پرداختی محدود میشود.

برای یادگیری عمیقتر درباره اختیار خرید، ابزارهای مشتقه و مدیریت ریسک در بازارهای مالی، در دوره جامع مدیریت ریسک مالی، مشتقات: آتیها و سلفها شرکت کنید و مهارت خود را حرفهای ارتقا دهید.

بیشتر بخوانید: آموزش مدیریت ریسک

فروش اختیار خرید

همانطور که از عنوانش پیداست، فروش اختیار در مقابل خرید اختیار معامله خرید قرار دارد. در فروش یک اختیار خرید، فروشنده متعهد میشود که در یک قیمت اعمال مشخص در آینده سهام خود را بفروشد. فروش کال آپشن عموما با هدف ایجاد یک اختیار خرید پوشیده (کاورد کال) [6] توسط فروشندهی اختیار انجام میشود. قرارداد اختیار خرید پوشیده قرارداد اختیار خریدی است که در آن فروشنده از قبل سهام پایه برای آن اختیار را داراست.

قرارداد کال آپشن جلوی ضررهایی را میگیرد که اگر معامله نامطلوب پیش میرفت ممکن بود ایجاد شود. برای مثال، زیان آنها میتوانست چندین برابر باشد اگر اختیار خرید برهنه [7] میبود (یعنی برای قرارداد اختیارشان دارایی پایه در اختیار نداشته باشند) و قیمت سهم به طور چشمگیری کاهش مییافت.

بیشتر بخوانید: آموزش مدیریت ریسک مالی

نحوه محاسبهی بازده اختیار خرید

بازده اختیار، به سود یا زیانی اشاره دارد که خریدار یا فروشندهی اختیار از معامله کسب میکند. به یاد داشته باشید که برای ارزیابی اختیارات سه متغیر کلیدی را باید در نظر گرفت: قیمت اعمال، تاریخ انقضا و قیمت اختیار. این متغیرها بازده کسب شده از اختیار را آشکار میکنند. دو مورد در بازده اختیار خرید وجود دارد:

بازده برای خریداران اختیار خرید

فرض کنید یک اختیار خرید برای شرکت ABC با قیمت 2 دلار خریداری کردهاید. قیمت اعمال اختیار 50 دلار است و تاریخ انقضای آن 30 نوامبر است. اگر قیمت سهام ABC به 52 دلار (مجموع هزینه پرداختی به اضافه قیمت خرید سهام) برسد، شما نه سود کردهاید و نه زیان. هرگونه افزایش بیش از این مبلغ سود محسوب میشود. بنابراین زمانیکه قیمت سهام ABC افزایش مییابد محدودیتی بر بازده نیست.

اگر قیمت سهام ABC تا 30 نوامبر به زیر 50 دلار کاهش یابد چه اتفاقی میافتد؟ از آنجایی که بستن قرارداد اختیار خرید سهام ABC یک حق ایجاد میکند و نه یک تعهد، میتوانید از آن استفاده نکنید، به این معنی که سهام ABC را نمیخرید. زیان شما، در این حالت، به هزینهای که برای اختیار پرداخت کردهاید محدود خواهد شد.

قیمت بازار منهای قیمت اعمال مساوی است با بازده

سود مساوی است با بازده منهای قیمت اختیار پرداختی

با این فرمول، اگر قیمت جاری سهام ABC در 30 نوامبر 55 دلار باشد شما به ازای هر سهم 3 دلار سود میکنید.

بازده فروشندگان اختیار خرید

محاسبات بازده برای فروشنده اختیار هم با خریدار آن خیلی تفاوتی ندارد. اگر قرارداد اختیار ABC را با همان قیمت و تاریخ انقضا بفروشید، فقط در صورت کاهش قیمت سود خواهید برد. بسته به اینکه اختیار خرید شما پوشیده یا برهنه (naked) باشد، زیان شما می تواند محدود یا نامحدود باشد. مورد دوم زمانی رخ میدهد که خریدار اختیار را اعمال کرده و مجبور میشوید سهام پایه را با قیمت جاری آن (یا شاید حتی بیشتر) خریداری کنید. تنها منبع درآمد (و سود) شما در این حالت محدود به مبلغی است که در زمان بستن قرارداد دریافت کردهاید.

فرمول محاسبهی بازده و سود به صورت زیر است:

بازده مساوی است با قیمت جاری منهای قیمت اعمال

سود مساوی است با بازده بهعلاوه قیمت دریافتی اختیار

طبق این فرمول اگر در تاریخ 30 نوامبر قیمت سهم ABC 47 دلار شده باشد، درآمد شما یک دلار است.

هنگام فروش کال آپشن عوامل زیادی هست که باید در نظر داشته باشید. اطمینان حاصل کنید که ارزش و سودآوری اختیار را کاملا درک کردهاید وگرنه شما ریسک اینکه قیمت سهام به سمت بالا اوج بگیرد را برداشتهاید.

بیشتر بخوانید: اختیار فروش چیست؟

کاربردهای اختیار خرید

اختیار خرید اصولا برای سه هدف اصلی استفاده میشود:

کسب درآمد، سفتهبازی، و مدیریت مالیات.

استفاده از اختیار پوشیده برای کسب درآمد

بعضی سرمایهگذاران برای کسب درآمد از استراتژی اختیار خرید پوشیده استفاده میکنند. این استراتژی شامل داشتن یک سهام پایه و در عین حال فروش یک اختیار خرید یا دادن حق خرید سهام خود به شخص دیگری است. سرمایهگذار قیمت قرارداد اختیار خرید را جمعآوری کرده و امیدوار است که اختیار (زیر قیمت اعمال) در حالی که هیچ ارزشی ندارد منقضی شود. این استراتژی درآمد اضافی برای سرمایهگذار ایجاد میکند، اما در صورت افزایش شدید قیمت سهام، میتواند پتانسیل سود را نیز محدود کند.

اختیارهای پوشیده به کار میآیند زیرا اگر قیمت سهام به بالاتر از قیمت اعمال افزایش یابد، خریدار اختیار معامله خرید از حق خود برای خرید سهام با قیمت اعمال پایینتر استفاده میکند. این بدان معناست که فروشندهی اختیار از اینکه قیمت سهام بالاتر از قیمت اعمال نوسان کند، سودی نمیبرد. حداکثر سود نویسنده اختیار، هزینهی اختیار دریافتی است.

بیشتر بخوانید: اختیار معامله خنثی یا بی تفاوت چیست؟

استفاده از اختیار خرید برای سفتهبازی

قراردادهای اختیار به خریداران این فرصت را میدهد که با قیمت نسبتاً کمی، در معرض قابل توجه ناشی از تغییر قیمت سهام قرار بگیرند. کال آپشن اگر به تنهایی مورد استفاده قرار بگیرد، در صورت افزایش قیمت سهام میتواند سود قابل توجهی ایجاد کنند. اما در عین حال در صورتی که اختیار خرید به دلیل عدم صعود قیمت سهم به بالاتر از قیمت اعمال، بدون ارزش منقضی شود منجر به از دست رفتن تمام هزینه پرداخت شده برای اختیار میشود. مزیت خرید اختیار معامله خرید این است که ریسک همیشه به هزینهی پرداخت شده برای قرارداد اختیار محدود میشود.

سرمایهگذاران ممکن است به طور مشابه اختیار خریدهای متفاوت را بخرند و بفروشند که این امر موجب ایجاد اسپرد (شکاف) اختیار میشود. این کار هم سود و هم زیان احتمالی استراتژی را محدود میکنند، اما در برخی موارد مقرونبهصرفهتر از یک اختیار خرید هستند، زیرا هزینه دریافتی از فروش یک اختیار، هزینهی خرید اختیار دیگر را جبران میکند.

قراردادهای اختیار به خریداران این فرصت را میدهد که با قیمت نسبتاً کمی، در معرض قابل توجه ناشی از تغییر قیمت سهام قرار بگیرند. کال آپشن اگر به تنهایی مورد استفاده قرار بگیرد، در صورت افزایش قیمت سهام میتواند سود قابل توجهی ایجاد کنند. اما در عین حال در صورتی که اختیار خرید به دلیل عدم صعود قیمت سهم به بالاتر از قیمت اعمال، بدون ارزش منقضی شود منجر به از دست رفتن تمام هزینه پرداخت شده برای اختیار میشود. مزیت خرید اختیار معامله خرید این است که ریسک همیشه به هزینهی پرداخت شده برای قرارداد اختیار محدود میشود.

سرمایهگذاران ممکن است به طور مشابه اختیار خریدهای متفاوت را بخرند و بفروشند که این امر موجب ایجاد اسپرد (شکاف) اختیار میشود. این کار هم سود و هم زیان احتمالی استراتژی را محدود میکنند، اما در برخی موارد مقرونبهصرفهتر از یک اختیار خرید هستند، زیرا هزینه دریافتی از فروش یک اختیار، هزینهی خرید اختیار دیگر را جبران میکند.

استفاده از اختیار برای اهداف مالیاتی

سرمایهگذاران گاهی از اختیارات برای تغییر ترکیب پورتفوی بدون خرید یا فروش دارایی پایه بهصورت مستقیم استفاده میکنند.

برای مثال، یک سرمایهگذار ممکن است مالک 100 سهم از سهام XYZ باشد و ممکن است در صدد دریافت عواید سرمایهی محقق نشده باشد. اگر سرمایهگذار نخواهد مشمول مالیات شود، سهامدار میتواند از اختیارات برای کاهش قرار گرفتن در معرض تغییرات قیمت اوراق بهادار اساسی، استفاده کند، بدون اینکه واقعاً آن را بفروشد. در مثال بالا، تنها هزینهای که سهامدار برای بهکارگرفتن این استراتژی میپردازد، هزینه خود قرارداد اختیار معامله است.

هرچند که در قوانین مالیاتی سود قراردادهای اختیار به عنوان عواید سرمایهای کوتاهمدت دستهبندی میشود، اما شیوه محاسبهی مالیات با توجه به استراتژی اختیار استفاده شده و مدت زمان تصاحب اختیار متغیر است.

مثالی از یک اختیار خرید

فرض کنید سهام مایکروسافت با قیمت 108 دلار به ازای هر سهم معامله میشود. شما صاحب 100 سهم هستید و میخواهید درآمدی بالاتر و فراتر از سود تقسیمی داشته باشید. شما همچنین معتقدید که بعید است که سهام در ماه آینده به بالای 115 دلار در هر سهم افزایش یابد.

شما نگاهی به اختیارات خرید ماه بعد میاندازید و میبینید که اختیار خریدی با قیمت اعمال 115 دلار با هزینهی 37 سنت به ازای هر قرارداد وجود دارد. بنابراین، شما یک اختیار معامله خرید را میفروشید و 37 دلار قیمت اختیار (37 سنت در 100 سهم) را دریافت میکنید، که تقریباً 4٪ درآمد سالانه را نشان میدهد.

اگر سهام به بالای 115 دلار برسد، خریدار اختیار را اعمال خواهد کرد و شما باید 100 سهم سهام را با قیمت 115 دلار به ازای هر سهم تحویل دهید. شما هنوز هم سود ۷ دلاری به ازای هر سهم را دارید، اما هر افزایشی بالاتر از ۱۱۵ دلار را از دست خواهید داد. اگر سهام از 115 دلار بالاتر نرود، سهام و 37 دلار دریافتی فروش اختیار خرید را نگه خواهید داشت.

جمع بندی

اختیارات خرید قراردادهای مالی هستند که به خریدار اختیار حق خرید سهام، اوراق قرضه، کالا یا سایر داراییها یا ابزارها با قیمتی مشخص در یک دوره زمانی خاص را میدهند، اما تعهدی ایجاد نمیکنند. این سهام، اوراق قرضه یا کالا را دارایی پایه مینامند. اختیارها میتوانند ابزارهای سفتهبازی باشند که به اهرم متکی هستند.

خریدار اختیار خرید زمانی سود میبرد که دارایی پایه افزایش قیمت داشته باشد. فروشنده اختیار خرید میتواند با جمعآوری هزینه قرارداد از قراردادهای فروش اختیار، درآمد کسب کند. رفتار مالیاتی برای اختیارهای خرید بر اساس استراتژی و نوع اختیار خرید که سود ایجاد میکند، متفاوت است.

سوالات متداول

۱. اختیار خرید یا Call Option چیست و چه وظیفهای دارد؟

اختیار خرید قراردادی مالی است که به دارنده این حق را میدهد تا مقدار معینی از دارایی پایه (مثل سهام یا کالا) را با قیمتی مشخص (قیمت اعمال) و در بازه زمانی معین خریداری کند، بدون آنکه ملزم به این کار باشد. اگر قیمت دارایی پایه افزایش پیدا کند، خریدار میتواند از این قرارداد سود ببرد.

۲. خریدار اختیار خرید چگونه سود یا زیان میکند؟

اگر قیمت دارایی پایه، در زمان سررسید، بالاتر از قیمت اعمال باشد، خریدار سود میکند (اختلاف قیمت بازار و قیمت اعمال منهای حق بیمه پرداختی). اگر قیمت دارایی پایینتر از قیمت اعمال باشد، اختیاری اعمال نمیکند و فقط هزینه پرداختی بابت قرارداد (پرمیوم) را از دست میدهد؛ این حداکثر زیان خریدار است.

۳. تفاوت بین خرید و فروش اختیار خرید چیست؟

خریدار: حق خرید دارایی را دارد و سودش نامحدود است اما زیانش فقط به اندازه پرمیوم پرداختی محدود میشود.

فروشنده: متعهد میشود در صورت اعمال قرارداد توسط خریدار، دارایی پایه را با قیمت اعمال بفروشد. سود فروشنده محدود به مبلغ دریافتی بابت فروش اختیار است، اما در صورت نداشتن دارایی پایه (اختیار برهنه)، زیان نامحدود خواهد بود.

۴. اختیار خرید چه کاربردهایی در بازار دارد؟

اختیار خرید را میتوان برای کسب درآمد (فروش پوشیده یا covered call)، سفتهبازی و مدیریت مالیات استفاده کرد. با استفاده از این ابزار میتوان استراتژیهای مختلفی پیاده کرد مثل محافظت از سرمایه یا کسب سود از نوسان قیمتها، بدون الزام به خرید واقعی دارایی پایه.

منابع

[1] Underlying Asset (Investopedia)

[3] Strike Price (Investopedia)

[4] Option Premium (Investopedia)

[5] Spread Option (Investopedia)

[6] Spread Option (Investopedia)

[7] Spread Option (Investopedia)

در دنیای پیچیده امروز، یادگیری مدیریت ریسک مالی به شما امکان میدهد منابع ریسک را شناسایی، میزان آن را ارزیابی و برنامهریزی مناسبی برای مقابله با آن داشته باشید. با گذراندن این دوره، توانایی اتخاذ تصمیمات سرمایهگذاری آگاهانهتر و بهبود نسبت ریسک به پاداش خود را به دست میآورید.

کاهش آثار منفی ریسک و افزایش احتمال سوددهی، مهمترین دستاوردهای شرکت در دوره مدیریت ریسک مالی خواهد بود. همین حالا ثبت نام کنید.

دیدگاهتان را بنویسید